Калькуляторы

Обмен Bitcoin: все способы обмена криптовалюты

Калькулятор досрочного погашения кредита

Калькулятор частичного досрочного погашения кредита

Конвертация валюты онлайн. Как перевести рубли в евро, доллары и другую валюту.

Как рассчитать проценты по вкладуОбсуждения

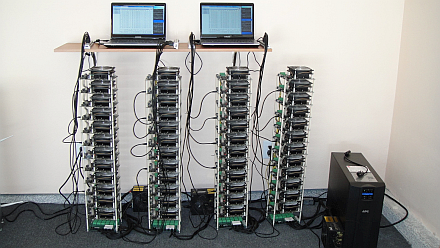

Курс биткоина за все время Опоздавший купить битки 30 мая 2019

С начала основания криптовалюты курс биткоина за все время составлял от 0,0008 до 3242 долларов…

Официальные сайты банков банк №1 по версии портала... Ксения 31 июля 2018

Каждому клиенту при обращении в финансовое учреждение хочется быть уверенным в его надежности. Особенно, если…

Курс криптовалют онлайн в реальном времени Сергей 04 февраля 2018

Точный курс криптовалют онлайн в реальном времени транслируется напрямую с самых крупных бирж по всему…

Карты рассрочки

311

Карта рассрочки Вместо денег Альфа банк выпуст…